De acuerdo al Banco Interamericano de Desarrollo (BID), un subagente bancario, también conocido como agente bancario o corresponsal no bancario, corresponde a un comercio minorista o una red de establecimientos del sector público, contratado por una institución financiera para procesar las transacciones de sus clientes.

El modelo de negocios de los Subagentes Bancarios se ha convertido en un motor de la inclusión financiera, derivando en múltiples beneficios para los bancos, los comercios y la población en general. Los Subagentes permiten a los bancos operar con menores costos operativos y, de esta forma, llevar los servicios financieros a poblaciones de bajos ingresos en periferias urbanas y otros lugares de difícil acceso.

Para los comercios, la figura permite un incremento de ingresos derivados de su asocio con las entidades bancarias y, además, producto de un mayor flujo de personas transitando en sus locales, también se producen incrementos en sus ventas.

Para la población, la existencia de subagentes bancarios se traduce en una mayor facilidad para realizar transacciones (pagos y depósitos, los más comunes) sin necesidad de trasladarse a una sucursal bancaria, ahorrando tiempo y costos de transporte.

En la República Dominicana, la formalización de la figura de los subagentes bancarios tuvo lugar mediante la Decimoséptima Resolución dictada por la Junta Monetaria, aprobada el 14 de febrero del 2013, en la cual se aprobó el Reglamento de Subagente Bancario, a fin de regular los servicios prestados a través de estos.

Dicho documento, además de establecer los lineamientos de operación, los cuales son supervisados por la Superintendencia de Bancos de República Dominicana, establece los tipos de operaciones bancarias permitidas (y no permitidas), para aquellos negocios registrados y aprobados para fungir como Subagentes Bancarios, como son:

Operaciones Permitidas

Recepción de pagos en efectivo, préstamos y tarjetas de crédito.

Pagos en efectivo y por medios electrónicos de facturas de servicios, tasas, impuestos o cualquier otro pago por cuenta de terceros.

Envío o recepción de transferencias dentro del territorio nacional, en la moneda acordada.

Recepción de depósitos en efectivo en cuentas de ahorro o corrientes propias o de terceros.

Retiros en efectivo de cuentas de ahorro, efectuados únicamente por el titular de la cuenta.

Venta, recarga y retiro de fondos asociados a tarjetas pre-pagadas.

Entrega a beneficiarios finales de remesas/transferencias recibidas, en la moneda acordada.

Recepción y tramitación de todo tipo de solicitudes de productos y servicios, incluyendo préstamos y tarjetas de crédito.

Consulta de movimientos de cuentas y balances de productos de los clientes.

Otros servicios autorizados por la Junta Monetaria.

Operaciones No Permitidas

Prestación de servicios financieros por cuenta propia.

Celebración de contratos con clientes (apertura de cuentas corrientes, depósitos a plazo, certificados financieros y préstamos).

Cobros por comisión en beneficio propio, fuera de aquellos acordados contractualmente.

Cancelación de depósitos a plazo, certificados financieros y otros de igual naturaleza.

Cobros a clientes o usuarios de tarifas no autorizadas por la entidad de intermediación financiera contratante.

Condicionamiento en la realización de alguna operación a la compra de otro producto o servicio del giro del negocio.

Publicidad o promoción de servicios y productos del giro del negocio que opera el Subagente Bancario en los comprobantes expedidos a los clientes en nombre de la entidad de intermediación financiera.

Cesión total o parcial a terceros del contrato suscrito con la entidad de intermediación financiera.

Cualquier operación distinta a la pactada con la entidad de intermediación financiera.

Operaciones ante fallas de comunicación que impida que las transacciones se efectúen en línea con la entidad que representa.

Evolución de los Subagentes Bancarios en RD

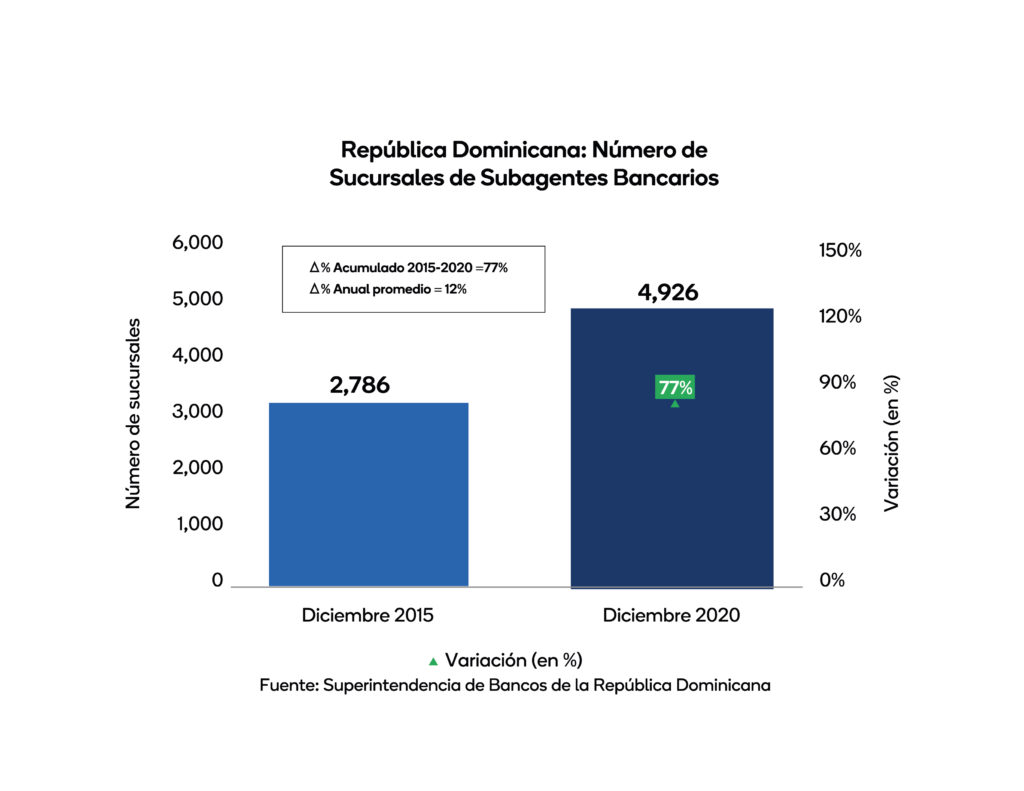

Tras la adopción de esta figura, la cantidad de Subagentes Bancarios ha crecido exponencialmente a nivel nacional. De acuerdo con datos de la Superintendencia de Bancos, el número de sucursales pasó de 2,786 en el año 2015 a 4,926 en el año 2020, para un incremento de 77 % (2,140). En términos anuales, dicho crecimiento equivale a una tasa promedio de 12 % (428 subagentes).

En gran medida, gracias al crecimiento que ha mostrado la figura del Subagente Bancario, se observa que entre 2015 y 2020 la infraestructura total de atención al usuario de servicios financieros ha sido capaz de expandirse en 43 %.

Debido a su bajo costo, el Subagente Bancario, que en 2015 representaba el 42 % del total de puntos de atención al usuario para 2020, ya representaba más de la mitad de estos (52 %).

Distribución de Subagentes Bancarios a nivel nacional

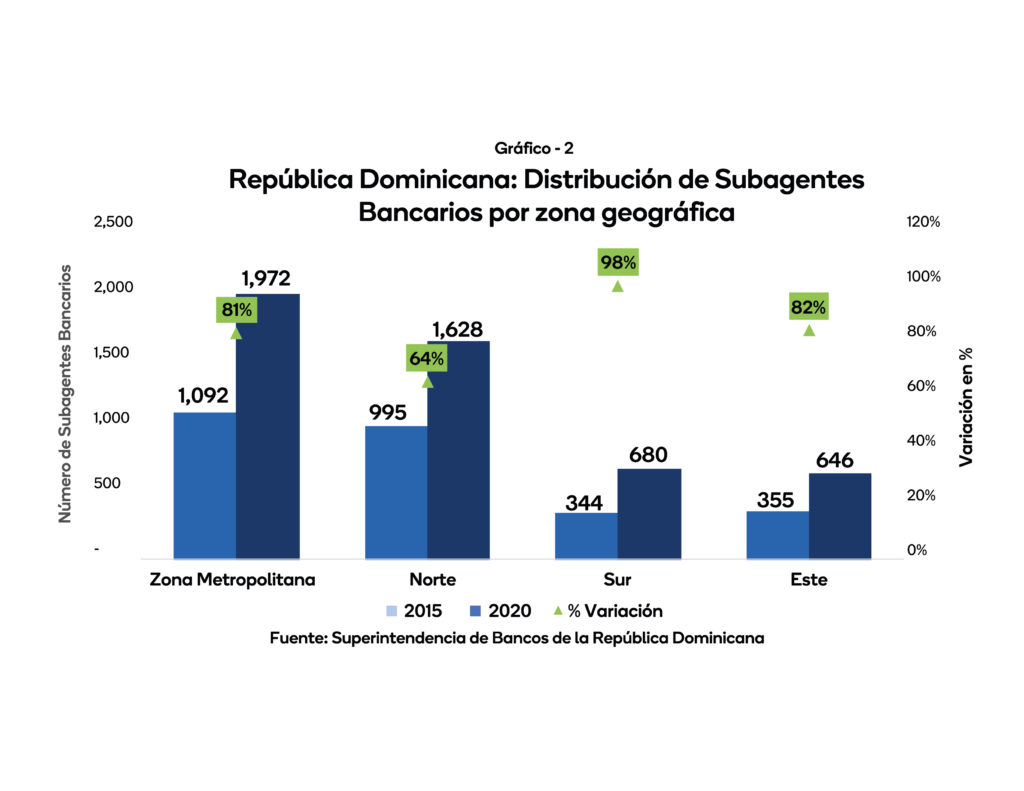

Los Subagentes Bancarios han mostrado un crecimiento en todas las regiones del país, evidenciando el esfuerzo de las entidades de intermediación financiera por llevar los servicios financieros a los distintos puntos de toda la geografía nacional y su compromiso con la inclusión financiera.

Al analizar la dinámica del periodo 2015-2020, se observa que el mayor crecimiento relativo (98 %) se registró en la región sur. Lo anterior es una muestra que la estrategia de los subagentes es efectiva para atender a las poblaciones de menores ingresos.

En cuanto a su distribución geográfica, se aprecia que, del total de 4,926 subagentes bancarios, el 40 % se encuentra en la zona metropolitana (1,972 subagentes), un 33 % en la zona norte (1,628 sucursales), un 13 % en la zona sur (680 sucursales), y un 14 % en la zona este (646 sucursales).

Principal actividad económica de los Subagentes Bancarios

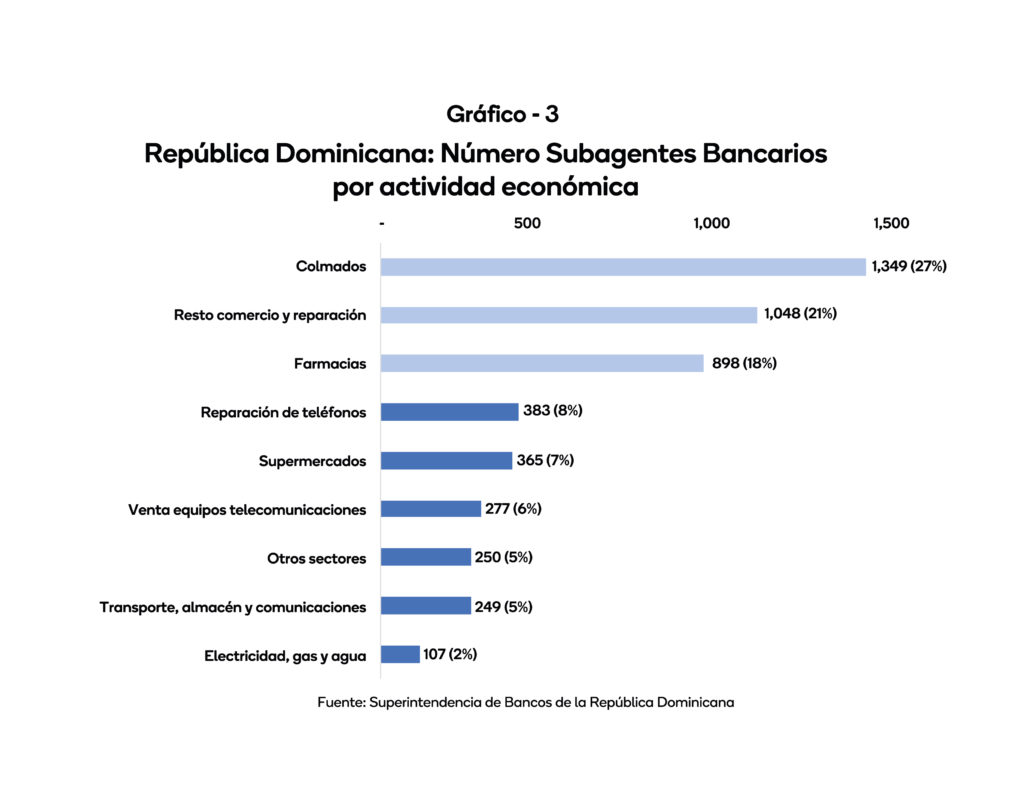

Al analizar la distribución de Subagentes por rama de actividad económica, los datos muestran que, a diciembre 2020, del total de comercios registrados como Subagentes Bancarios, la mayor proporción se encuentra ubicado en colmados, los cuales representan el 27 % (1,349), seguido de comercios de reparación, con un 21 % (1,048) y las farmacias, con 18 % (898).

Principales transacciones realizadas a través de Subagentes Bancarios

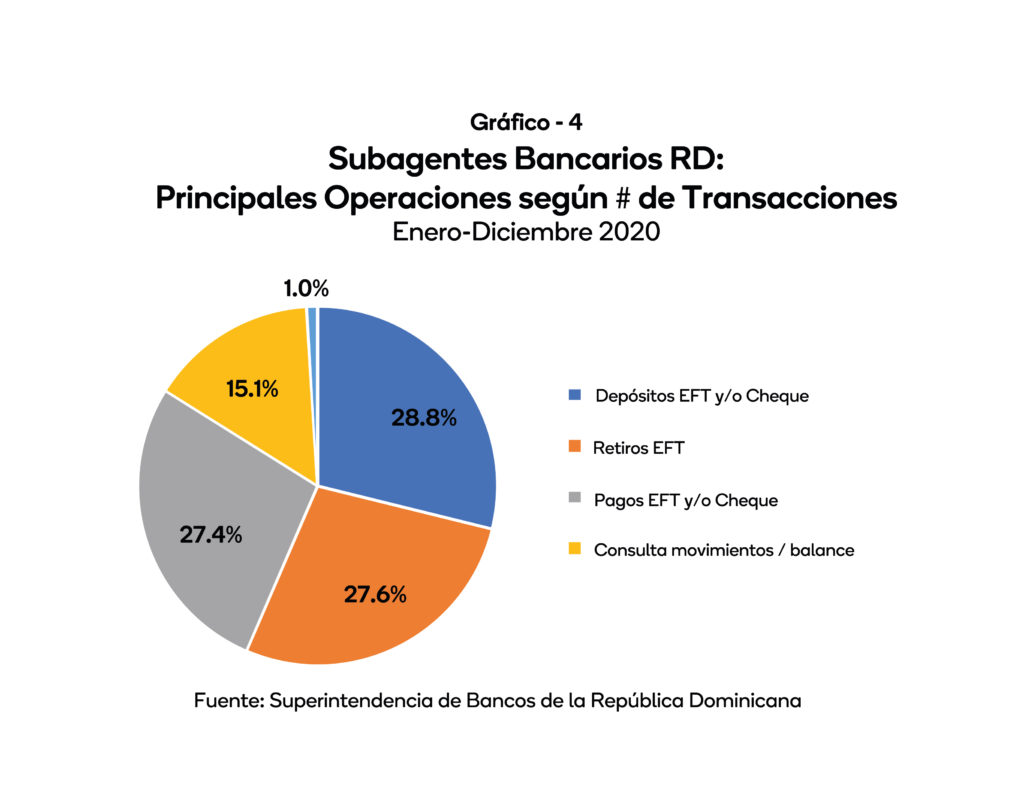

Durante 2020, la población dominicana realizó un total de 12 millones de transacciones a través de subagentes bancarios.

De ese total, los principales rubros fueron en este orden: 1) los depósitos en efectivo y/o cheque (28.8 % del total); 2) los retiros en efectivo (27.6 % de total); 3) los pagos en efectivo y/o cheque (27.4 %), y 4) las consultas de movimientos/balances (15.1 %).

Esas cuatro operaciones representan en conjunto el 99 % de las operaciones totales realizadas en 2020.

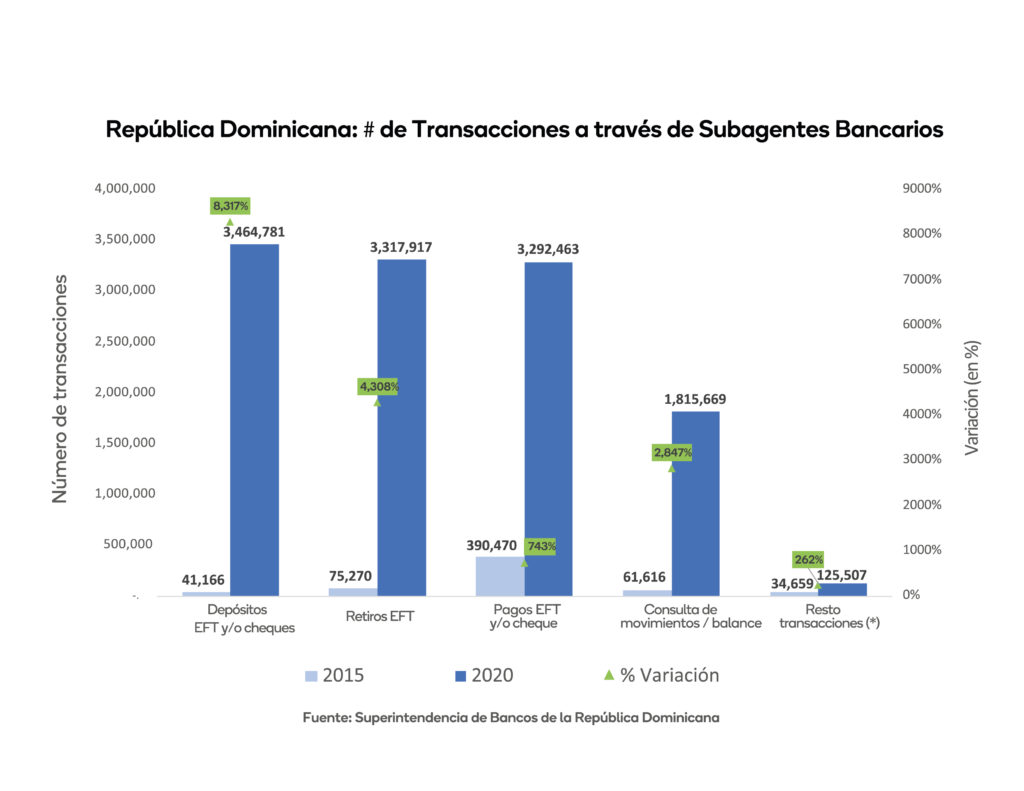

En relación a la dinámica observada durante los últimos cinco años, se aprecia también una predominancia de las cuatro operaciones arriba mencionadas: 1) los depósitos de efectivo y/o cheque, con un crecimiento de 8,317 %; 2) los retiros en efectivo, con 4,308 %; 3) las consultas de movimientos o balance, con 2,847 %, y 4) los pagos en efectivo y/o cheques, con 743 %.

Comparación Internacional

La rápida expansión de los subagentes a nivel nacional ha permitido a República Dominicana ubicarse también entre los líderes regionales a nivel de cobertura geográfica.

En tan solo unos años, a partir de la emisión de su respectivo Reglamento, el país se ubica ya dentro de los primeros diez países de América Latina.

Rol de los Subagentes Bancarios durante Covid-19

En el contexto del Covid-19, los Subagentes han permitido la expansión de la infraestructura digital, asegurando el acceso servicios financieros por parte de la población sin necesidad de traslado a una sucursal bancaria, lo cual reduce aglomeraciones y contagios.

Esto se ha evidenciado en el incremento que se observa en el número de transacciones realizadas a través de este canal en 2020.

Así, según datos de la Superintendencia de Bancos, durante el 2020, las operaciones a través de subagentes crecieron en 30.8 % con relación a 2019.

Una eficaz herramienta

Desde sus inicios en los años noventa, la figura de los subagentes bancarios se ha convertido en una eficaz herramienta para incrementar la inclusión financiera de las poblaciones latinoamericanas.

Desde su adopción en República Dominicana en el 2013, los subagentes bancarios han experimentado un alto crecimiento a nivel nacional, tanto a nivel de establecimientos como del volumen y valor de las transacciones realizadas a través de estos canales.

Dentro de las ventajas del subagente, se encuentran: desde el punto de vista de los usuarios, la facilidad para realizar transacciones (pagos y depósitos las más comunes) sin necesidad de trasladarse a una sucursal bancaria, ahorrando tiempo y costos de transporte; desde el punto de vista de las entidades, les permite expandir su red de atención al usuario a un bajo costo; y para los comercios, la figura significa un potencial aumento en sus ingresos.

En el contexto de la pandemia del Covid-19, la población ha incrementado el uso de Subagentes Bancarios, lo cual ha contribuido a disminuir la propagación del virus, evitando aglomeraciones dentro de las sucursales bancarias.

Es importante mencionar que el desarrollo de esta figura se enmarca en las estrategias institucionales, tanto de las Autoridades Monetarias como de las Entidades de Intermediación para el fomento de la Inclusión Financiera (IF). En este sentido, es recomendable que los bancos múltiples sigan realizando esfuerzos encaminados a la creación de una infraestructura bancaria que dé respuesta a las necesidades de la población, contribuyendo con una mayor inclusión financiera.

Forma de pago: transferencia o depósito en el banco BHD León a la cuenta 27190380011